L’Italia è il nono Paese al mondo per ricchezza finanziaria. E i milionari sono 400 mila. Così la ventesima edizione del report di Boston Consulting Group intitolato Global Wealth 2020: The Future of Wealth Management – A CEO Agenda’.

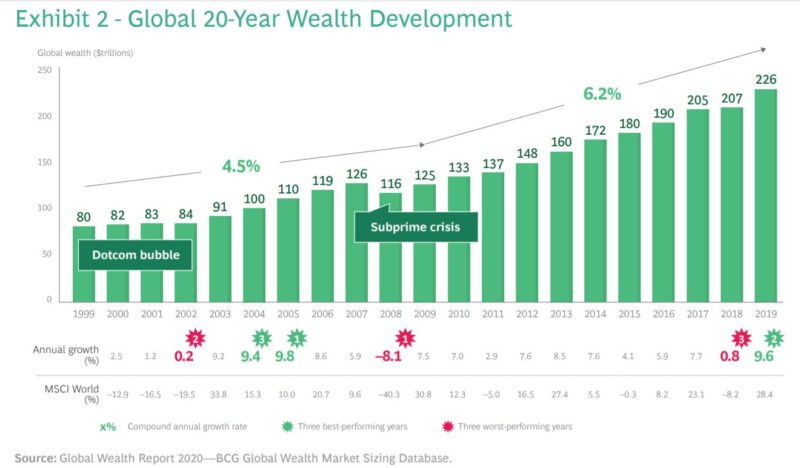

Secondo Bcg, negli ultimi venti anni si è verificato il rialzo di mercato più lungo della storia. La ricchezza finanziaria globale, spiega una nota, è infatti triplicata di valore, passando dagli 80 mila miliardi di dollari del 1999 ai 226 mila miliardi di dollari di fine 2019. Solo lo scorso anno si è registrata una crescita del 9,6% nei patrimoni personali, precisa Bcg, la più forte nell’ultimo decennio, in cui la ricchezza è cresciuta del 6,2% rispetto al 4,5% del primo decennio del nuovo secolo.

Per quanto riguarda gli effetti della pandemia da COVID-19 sui mercati, Boston Consulting Group ipotizza tre scenari: un rapido ritorno ai livelli pre-crisi, una lenta ripresa o una perdita strutturale dell’economia, insieme alle possibili conseguenze sul Pil, la performance dei mercati capitali e l’inflazione. In base a queste tre diverse ipotesi, il report stima comunque per il 2024 una crescita dei livelli di ricchezza tra l’1,4% nel peggiore dei casi (raggiungendo 243 mila miliardi di dollari) e il 4,5% (282 mila miliardi) nello scenario migliore.

Secondo Bgc, il cui report si rivolge in particolare ai wealth manager, le aziende del settore, dovranno in ogni caso fare i conti con un periodo di profonde trasformazioni, gestire una pressione crescente, e rivedere il modello operativo per generare una redditività adeguata. Sfida ancora più rilevante, secondo Bcg, considerando in particolare i livelli cost/income attuali già in forte peggioramento negli ultimi anni (77% nel 2018 rispetto a 60% nel 2007).

Nel report, come riporta il comunicato, l’Italia si conferma nona nazione al mondo per ricchezza finanziaria, con 5,3 mila miliardi di dollari, un Paese dove il risparmio continua a essere un asset strategico, ancor di più nel contesto attuale. Anche per l’Italia le ipotesi di crescita annuale per la ricchezza nei prossimi anni variano in funzione dello scenario ipotizzato, in un range pari a 1-3%.

L’analisi Bcg stima inoltre 400 mila italiani milionari, cioè persone che detengono un patrimonio di almeno un milione di dollari in ricchezza finanziaria, l’1% della popolazione adulta. Gli italiani che detengono un patrimonio superiore ai 100 milioni di dollari di ricchezza finanziaria invece sono 1.700.

Stando alle evidenze di Bcg, il 41,1% del patrimonio finanziario nel 2019 è detenuto dai milionari, ma una larga parte della ricchezza appartiene ai clienti cossiddetti affluent e lower private, gli individui con una ricchezza che arriva al milione, destinato a crescere con tassi di oltre il 2% ogni anno.

Nel report, interamente consultabile a questo link, Bcg delinea infine i profili dei clienti del wealth management del futuro, attraverso interviste con oltre 40 leader aziendali di diversi settori e indagini su 200 membri della comunità dei servizi finanziari a livello globale. Secondo quanto emerge, i nuovi ricchi apparterranno alle generazioni X, Y e Z e le loro esigenze e aspettative saranno molto diverse: davanti alla vastità di scelte già disponibili, punteranno alla qualità e trovare soluzioni soddisfacenti sarà sempre più complesso. Gli operatori del settore dovranno fare i conti con nuovi bisogni ma anche una nuova concorrenza, potenziata dalla digitalizzazione sempre più diffusa. Per rimanere competitivi, sarà quindi essenziale sviluppare gli strumenti necessari per una migliore comprensione del cliente, assumere i migliori talenti e investire nel digitale e nei dati.

A prescindere dallo scenario di riferimento, secondo Bcg, l’attuale congiuntura economica richiede ai wealth manager accelerazione sulle strategie da adottare per sostenere la redditività e definire aree in cui creare un vantaggio competitivo per il futuro. Nel breve periodo, ad avviso di Boston Consulting Group, sarebbe necessario attivare leve di crescita su ricavi (es. gestione dinamica del pricing), ottimizzare la struttura del front-office, razionalizzare i processi di gestione del rischio e migliorare l’efficienza strutturale. Nel lungo termine, invece, serve costruire un vantaggio competitivo attraverso proposte personalizzate facendo leva su big data e analytics, potenziamento delle offerte di prodotto (ad esempio su ESG e Alternativi) ed eventuali opportunità di aumento di scala tramite M&A, conclude il comunicato.

Per altri contenuti iscriviti alla newsletter di Forbes.it CLICCANDO QUI .

Forbes.it è anche su WhatsApp: puoi iscriverti al canale CLICCANDO QUI .