Rubrica apparsa sul numero di gennaio 2022 di Forbes Italia. Abbonati!

A cura di Diego Selva, direttore investment banking di Banca Mediolanum

“Se il coccodrillo si ferma…. diventa una borsetta!”. Così commentava animatamente un industriale del Nord Est, durante una riunione di associazione di categoria circa un anno fa. L’imprenditore ci ricordava una grande verità: in un mondo in cui la velocità del cambiamento continua ad accelerare, crisi improvvise possono mettere in discussione in modo traumatico l’intero modello di business, e la sopravvivenza, di ogni azienda. E se a fronte della crisi si smette di correre, prima o poi si va in difficoltà.

Quali aziende hanno sofferto maggiormente? Chi non era pronto e strutturato per comprendere il mutamento di scenario e reagire tempestivamente. Si possono fare tanti esempi: un’organizzazione poco managerializzata, con uno o pochi ‘uomini soli al comando’; una strategia commerciale digitale assente o solo embrionale; uno scarso governo dei dati gestionali e di mercato in tempo reale; una gestione passiva della filiera a monte o a valle; una struttura finanziaria sbilanciata. Tutti segnali di un approccio culturale troppo chiuso e orientato verso l’interno.

Paradossalmente, l’Italia è un’economia in cui, nonostante i molti limiti del sistema Paese (burocrazia, infrastrutture, formazione, etc.), il tessuto imprenditoriale in prevalenza fatto di pmi continua a mantenere tassi di produttività e resilienza sorprendenti, al di sopra della media europea e dietro solo alla Germania. Ma la pandemia ci ha chiaramente mostrato come alcuni paradigmi tipicamente italiani che sono stati efficaci e sufficienti in passato (in primis, il ‘piccolo è bello’ o la genialità del singolo), non possano più garantire uguale successo nello scenario competitivo di ripartenza.

Il ‘nuovo normale’ richiede all’azienda di qualsiasi dimensione di pensare e funzionare sempre di più come organismo ad ‘architettura aperta’, ovvero con un elevato grado di interconnessione e osmosi con tutto l’ecosistema in cui opera. Non a caso in tanti studi di settore sulle strategie post Covid leggiamo parole come ‘piattaforma’, ‘sinergia’, ‘sistema’. E non a caso vediamo sul mercato sempre più progetti di aggregazioni tra imprese, attraverso la creazione di poli in numerose filiere di tradizionale eccellenza italiana. Non basta più avere solo un buon prodotto, servizio o tecnologia: è necessario avere massa critica e presidiare e comunicare bene ogni fase della catena del valore (si pensi al tema della sostenibilità o alle difficoltà attuali su materie prime e logistica).

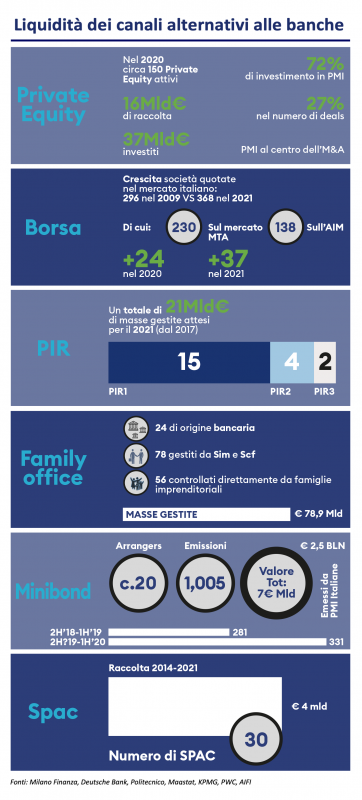

Gli strumenti di finanza straordinaria, cioè fonti alternative al capitale proprio o al debito bancario, possono aiutare le aziende ad accelerare il percorso di crescita e di apertura in questa direzione. E il momento attuale è estremamente propizio per l’imprenditore che voglia esplorare queste opzioni. Alcuni numeri ci aiutano a capire meglio l’evoluzione che è in atto in Italia da diversi anni, a prescindere dalla pandemia. Il credito bancario è diminuito da circa 850 miliardi nel 2010 a 670 nel 2020, con un modesto aumento nel 2021, ma solo per le iniziative di supporto all’emergenza. Abbiamo invece assistito a un costante incremento di liquidità disponibile nei canali di finanza alternativa.

La Borsa, grazie anche al risparmio derivante dalla raccolta Pir, è un mercato in grado di garantire supporto anche ad aziende di piccole dimensioni (e la transizione del mercato Aim all’interno di Euronext Growth amplificherà ulteriormente la platea di investitori accessibili). Le nuove matricole degli ultimi due anni hanno dimostrato come, anche in piena pandemia, gli investitori istituzionali siano propensi a scommettere non solo su grandi gruppi, ma anche su pmi con progetti di crescita credibili. I fondi di private equity attivi in Italia sono più di 150; a fronte di una raccolta di 16 miliardi negli ultimi tre anni, hanno realizzato complessivamente investimenti in aziende italiane per circa 40 miliardi. Il mercato dei minibond, che esiste da più di dieci anni, rappresenta stabilmente circa un miliardo di emissioni all’anno. Le masse detenute dai family office, realtà sempre più dinamiche e presenti negli investimenti diretti in aziende, rappresentano un serbatoio di liquidità di circa 80 miliardi di euro.

Si sta quindi verificando un progressivo travaso di risorse disponibili dal canale bancario alla finanza fornita da operatori terzi specializzati, in grado di apportare non solo capitale, ma anche competenze, network, talenti, visione. E mai il menu di strumenti e operatori disponibili sul mercato è stato così ampio. A ciò si aggiunga la grande ‘apertura di credito’ che il nostro Paese sta vivendo grazie a una leadership politica estremamente autorevole e all’epocale piano di rilancio del Pnrr. Il volume di operazioni straordinarie in Italia del 2021, a livelli record di sempre, conferma il fermento e l’appetito per investire nelle nostre aziende. Avanti tutta per l’imprenditore che voglia approfittare di questo momento probabilmente irripetibile.

Per altri contenuti iscriviti alla newsletter di Forbes.it CLICCANDO QUI .

Forbes.it è anche su WhatsApp: puoi iscriverti al canale CLICCANDO QUI .