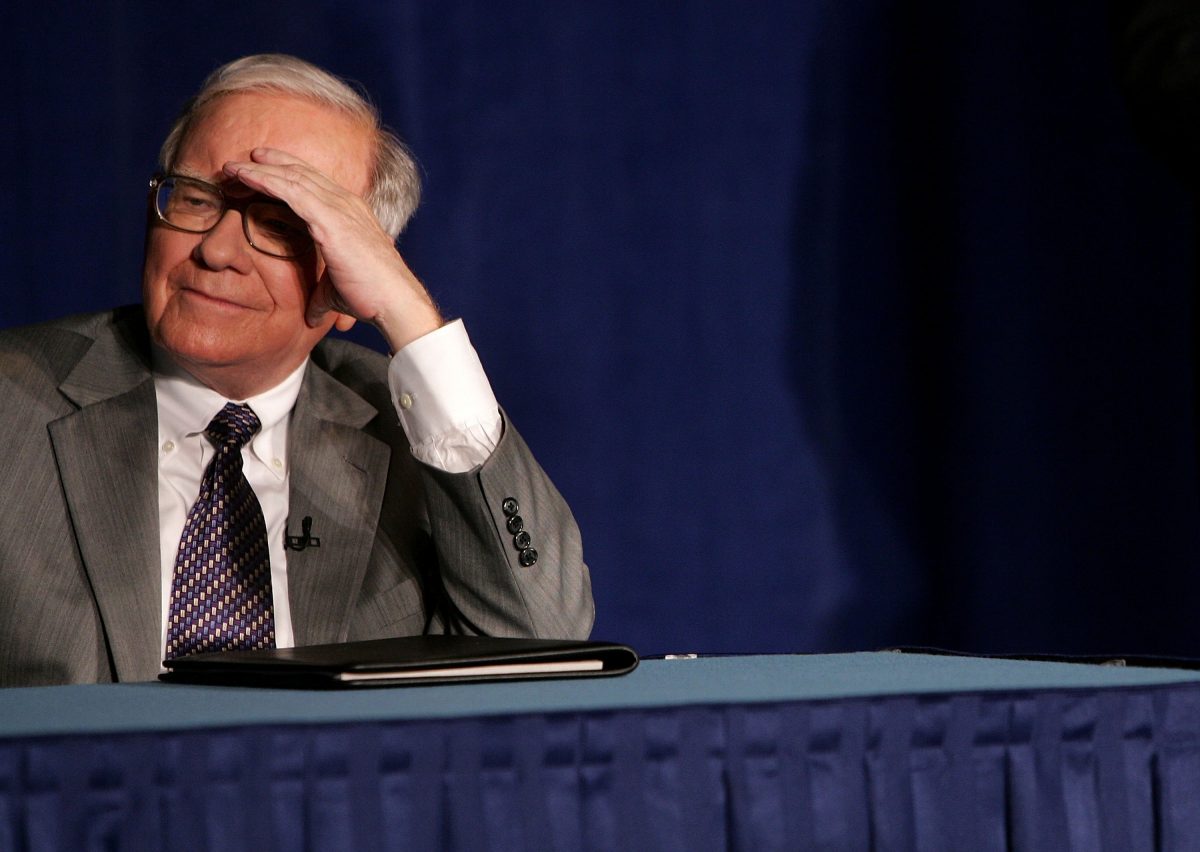

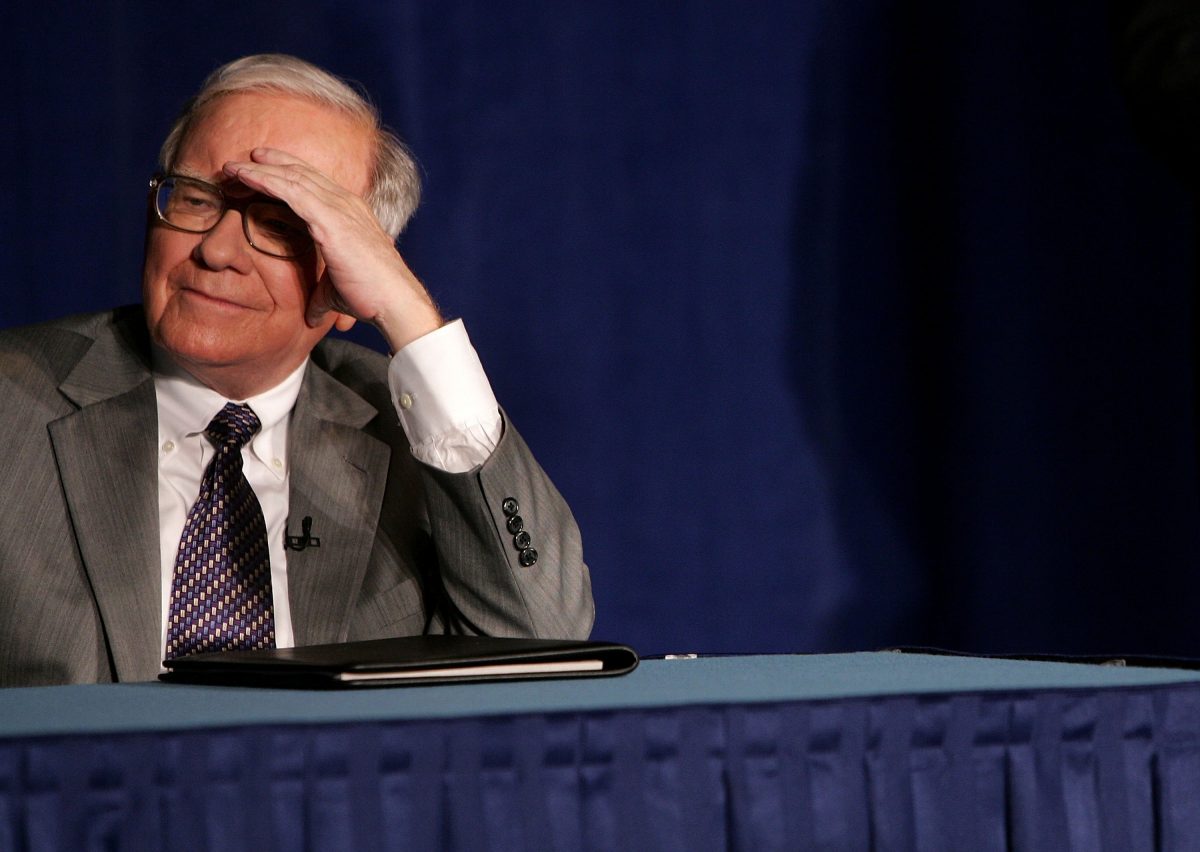

Due cose da imparare e 10 azioni da seguire dalla lettera di Warren Buffett agli azionisti

SUITEAI

Come ogni anno, la Berkshire Hathaway ha diffuso la lettera agli azionisti scritta dal suo fondatore Warren Buffett.

La lettera dell’87enne miliardio è da sempre un condensato di numeri sull’andamento della gestione (Berkshire ha guadagnato nel 2017 65,3 miliardi di dollari, di cui 29 derivanti dai tagli alle tasse introdotti dalla presidenza Trump), un’occasione per conoscere la situazione più aggiornata sui titoli nel portafoglio della holding (che – si è scoperto – ha 116 miliardi di liquidità da impiegare in acquisizioni), ma soprattutto per trarre ispirazione dalla capacità di lettura dei mercati finanziari di Buffett.

Nell’ultima edizione della lettera sono due i passaggi che meritano una citazione. Da un lato la sottolineatura dei rischi impliciti nell’investimento obbligazionario, dall’altro una citazione di uno dei più famosi poemi del ‘900. Ecco i passaggi della lettera:

Il rischio dei bond

“Per gli investitori di lungo termine misurare il rischio del loro portafoglio dalla percentuale di azioni è un grave errore. Spesso obbligazioni con buon merito di credito in un portafoglio ne incrementano il rischio complessivo”.

La citazione di Kipling

Quando si assiste a un grave storno dei mercati finanziari, essi offrono straordinarie opportunità a coloro che non hanno l’handicap del debito”. Qui Buffett cita le parole del poema If di Kipling:

Se saprai mantenere la testa quando tutti intorno a te la perdono…

Se saprai avere fiducia in te stesso quando tutti ne dubitano…

Se saprai aspettare senza stancarti di aspettare…

Tua sarà la Terra e tutto ciò che è in essa.

I principali investimenti

Nella lettera annuale sono contenute anche indicazioni sulle principali posizioni detenute alla fine dell’anno precedente, posizioni tipicamente detenute per il lungo periodo e quindi suscettibili di variazioni solo limitate nel tempo. Al termine del 2017 questi erano i dieci titoli che occupavano il peso principale nel portafoglio di Berkshire Hathaway:

– Wells Fargo (per un valore di 29,3 miliardi di dollari);

– Apple (per 28,2 miliardi);

– Bank of America (20,7 miliardi);

– Coca-Cola (18,4 miliardi);

– American Express (15,1 miliardi);

– Philips 66 (7,5 miliardi);

– US Bancorp (5,6 miliardi);

– Moody’s (3,6 miliardi);

– Southwest Airlines (3,1 miliardi);

– Delta Airlines (3 miliardi).