L’antidoto contro i missili e le portaerei schierati intorno a Taiwan è forse una borsa di Louis Vuitton? In effetti i giganti francesi del lusso sembrano credere poco nella guerra fredda. Il viaggio cinese del presidente Emmanuel Macron è stato un mezzo disastro, anche perché nessuno ha capito bene che cosa intendesse dire. Ok, l’Europa deve essere autonoma dalla politica che gli americani perseguono in Cina. Ma la libertà di Taiwan non riguarda anche noi europei? Per non confondersi troppo le idee, allora, meglio concentrarsi sui numeri, come fanno i bravi imprenditori. Del resto il mercato azionario di Parigi ha toccato i massimi storici. E tra le cause più ovvie c’è la forza della domanda cinese. Lvmh, il più grande conglomerato del lusso nel mondo, è la prima società in Europa ad aver superato il valore azionario di 500 miliardi di dollari, e ciò la rende l’unica realtà europea tra le dieci maggiori aziende globali.

Lvmh rappresenta circa il 13% dell’intera capitalizzazione azionaria francese. Poi ci sono i cugini Hermès, Kering e Pernod Ricard, che fanno un altro 8-10%. Queste aziende vivono in un universo opposto a quello dei falchi dei ministeri della Difesa e dei responsabili di sicurezza. Per loro il mondo è davvero piatto e con poche tensioni geopolitiche. Guadagnano dai loro negozi in Cina e dai turisti cinesi in Europa e hanno tratto enormi benefici dalla fine delle misure anti-Covid volute dal regime di Xi Jinping. I marchi europei del lusso sono forse il miglior modo per gli azionisti globali di guadagnare grazie ai ricchi consumatori cinesi, ma anche da una classe media in crescita che torna ai viaggi e agli acquisti dopo quasi tre anni di pandemia.

I numeri del lusso

Un po’ di numeri: le vendite in Cina di Louis Vuitton, Christian Dior e Celine – brand nella scuderia Lvmh – sono cresciute di oltre il 30% nel primo trimestre di quest’anno rispetto allo stesso periodo del 2022. Uno dei motivi è che durante i lockdown i cinesi hanno accumulato risparmi. Secondo Bank of America, l’anno scorso i depositi delle famiglie in Cina sono aumentati di 7.900 miliardi di yuan, circa 1.150 miliardi di dollari al tasso di cambio attuale. E questa liquidità di riserva, insieme al traino ancora consistente del mercato occidentale, potrebbe continuare a spingere le vendite nel resto dell’anno. Sarà davvero così? Soprattutto, in un arco di tempo più lungo, quanto può andare avanti la corsa del lusso?

Facciamo alcuni passi indietro. L’industria del lusso ha resistito in modo sorprendente nei periodi di recessione economica. Durante la crisi finanziaria del 2008, il settore ha avuto due trimestri di vendite in calo prima di ricominciare a crescere, mentre il prodotto interno lordo globale si è contratto per quattro trimestri. Nel decennio successivo, fino alla pandemia, è cresciuto in genere a un tasso doppio rispetto a quello del Pil mondiale. Ed è successo di nuovo, ma con energia ancora maggiore, quando il coronavirus è uscito dalla Cina per contagiare il resto del pianeta. Una contrazione brusca nei primi mesi di lockdown, poi la ripresa. Una ripresa che, per intensità e rapidità, ha superato le previsioni più rosee.

Il più ricco del mondo

All’inizio, come ricorda Luca Solca, uno degli osservatori più autorevoli del mercato di moda e lusso, le nubi sembravano dense e nerissime. Il Covid si preannunciava come la tempesta perfetta. “È abbastanza chiaro che la prima metà di quest’anno, il 2020, sarà la peggiore della storia per il nostro settore”, diceva Solca. Non era difficile capire perché: negozi chiusi in tutte le capitali della moda, viaggi in aereo sospesi, caos nelle catene di approvvigionamento. E poi la scomparsa dei turisti cinesi, forse i clienti migliori, che adorano spendere fra New York, Milano e Parigi, dove i brand del lusso costano meno che in Cina. Insomma ci si attendeva un calo devastante e almeno tre anni di tempo per tornare allo stesso punto del 2019.

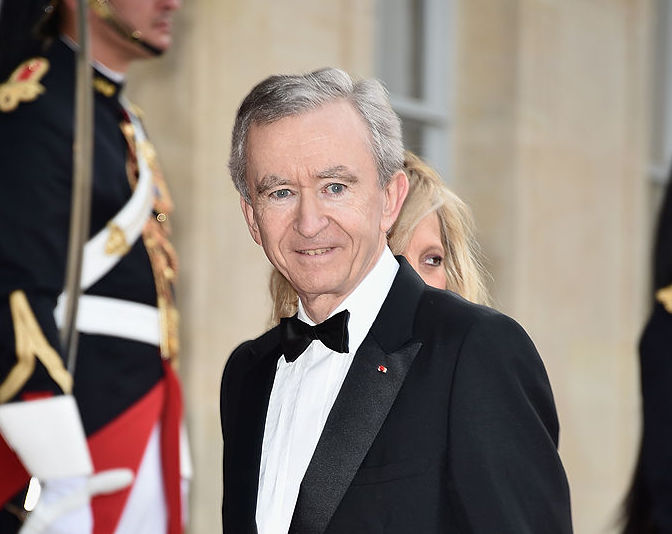

Non è andata così: la crescita è ricominciata a metà del 2020 e da allora ha spinto sempre di più. I gruppi francesi, come sempre, rappresentano la punta di diamante di un trend generale. Da gennaio 2020 a maggio 2021 il titolo di Lvmh è cresciuto del 54,2%. Il patron, Bernard Arnault, in quei giorni è diventato il secondo uomo più ricco del mondo (è diventato il più ricco nel 2023), mentre i rivali Kering ed Hermès sono aumentati rispettivamente del 26,2% e del 66%. L’intero settore del lusso è rimbalzato a quota 1.150 miliardi di euro di fatturato nel 2021. E ha battuto di nuovo le aspettative nel 2022, crescendo di un ulteriore 19-21%, si legge in un report della società di consulenza Bain.

L’influsso cinese

È esploso l’e-commerce. I cinesi si sono rassegnati a comprare in Cina, anziché prendere l’aereo e assediare boutique in Europa e Stati Uniti. L’anno scorso Louis Vuitton ha fatturato 20 miliardi di dollari. Poi, sorprendente per rapidità, è arrivato il cambio di rotta di Xi Jinping. Ma riaprire era necessario: l’economia cinese soffriva troppo e la frustrazione degli abitanti diventava insostenibile. La fine dei lockdown, nei primi mesi del 2023, ha dato ancora slancio alla crescita.

C’è da dire, tuttavia, che alcuni sospettano che la ripresa cinese sia più debole di quanto non dicano le statistiche ufficiali. E in ogni caso le vendite al dettaglio, se paragonate a marzo 2021, sono aumentate a un ritmo annuale del 3,3%, dunque non così esaltante. E ora che succede, si chiedono gli analisti del lusso? La crescita globale del settore può continuare imperterrita? Le banche centrali aumentano i tassi d’interesse per curare l’inflazione e ci sono timori persistenti di recessione. La risposta degli esperti: bisogna guardare a Cina e Stati Uniti, le due superpotenze rivali, che sono anche i due motori di crescita del lusso e i suoi maggiori mercati di consumo. Molto dipende da loro. L’America è ancora al primo posto, ma la Cina incalza.

Che cosa vuol dire lusso

Arrivati fin qui, però, è necessaria una precisazione. Di cosa parliamo quando parliamo di lusso? Il settore è fatto di tanti pezzi. Tra i principali ci sono gli oggetti personali di lusso, tipo borse e vestiti (un mercato che nel 2022, secondo Bain, ha totalizzato 353 miliardi di dollari), le macchine di lusso (566 miliardi di dollari nel 2022), l’ospitalità (191 miliardi), ristoranti (57 miliardi), vino (57 miliardi). E non sono solo i ricchi che comprano. “Gran parte dei prodotti Louis Vuitton non la vendiamo ai ricchi, ma a persone che hanno soldi e vogliono concedersi un lusso”, spiega al Financial Times Jean-Jacques Guinoy, il direttore finanziario di Lvmh. “Il vantaggio è che questo gruppo di persone è molto, molto più grande dei super ricchi”. È la cosiddetta upper middle-class, una fetta della popolazione che “continuerà a prosperare”, secondo Guinoy, e a cui Lvmh “adatterà il marketing e i prodotti”.

Un esempio concreto: si tratta di borse che costano dai 1.500 ai 3.500 euro, l’acquirente tipo è una professionista che vive a New York, Londra, Shangai o Milano. Non è ricca, ma è ben pagata. Il denaro che guadagna lo usa per coltivare se stessa e il suo status: viaggi, pranzi gourmet, arte e bei vestiti. I grandi brand hanno aumentato l’offerta di questo lusso definito ‘accessibile’, prodotti attorno ai 3.000 euro, alzandone anche il prezzo, ma meno rispetto agli articoli più cari, destinati a una sfera di consumo più esclusiva. Tra ottobre e gennaio, secondo la banca Hsbc, il marchio Bottega Veneta, controllato dal gruppo francese Kering, ha aumentato il prezzo delle sue borse modello ‘cassette’ del 12%, a circa 2mila dollari. Questo mentre dal 2019 Chanel ha alzato il prezzo di alcune sue borse di almeno il 70%. Il brand francese, spiega il suo direttore finanziario Philippe Blondiaux, tradizionalmente ritocca i prezzi delle borse due volte l’anno. I rialzi del 2023 ci offrono un quadro interessante della strategia del brand. In media gli aumenti più forti (15-17%,) riguardano le borse più care, con prezzi che oggi raggiungono sui 11.500 dollari.

Lusso accessibile e lusso esclusivo

Da altre analisi emerge che è questo tipo di lusso, quello più esclusivo, a tenere alta la redditività dei brand, soprattutto quando la congiuntura economica diventa più incerta. Sarebbero i consumatori ultra ricchi, secondo un report di Bernstein, i più resilienti, mentre arrivano segni di debolezza più in basso nella scala del reddito. Così chi nel 2019 ha speso fino a 1.000 euro in articoli di design nel 2022 ha dimezzato il budget. Ma nel frattempo la spesa al vertice è cresciuta. Bernstein fa l’esempio di un cliente facoltoso: questa persona nel 2019 avrebbe sborsato circa 50mila euro in negozi di design, triplicando la somma nel 2022. Altri dati suggeriscono inoltre che il mercato americano starebbe rallentando. Tra le varie regioni del mondo, spiega un analista di Hsbc, gli Stati Uniti hanno registrato una crescita più lenta nel 2023, “nonostante siano stati più resilienti di quanto pensassimo”. Questo ridimensionamento sembra essere più pronunciato proprio tra i consumatori di lusso accessibile. Chi tende a fare acquisti negli outlet o chi compra brand di lusso meno esclusivi, come Ralph Lauren o Coach.

Lo stesso meccanismo si ripresenta in altri settori, tipo il vino. Il capo delle esportazioni di un grosso gruppo italiano, che ha un ventaglio di offerta spalmato su diverse fasce di prezzo, spiega (ma chiede di restare anonimo) che i suoi vini di lusso accessibile – bottiglie attorno ai 50 euro – in questo momento hanno vendite meno brillanti rispetto a vini più cari, con prezzi da 100 a 200 euro. I vini di fascia più alta, che superano i 1.000 euro, seguono dinamiche tutte loro. Sul fatturato, più che l’aumento di bottiglie vendute, pesa il rialzo dei prezzi. Un esempio è Masseto, prodotto a Bolgheri, in Toscana, dalla famiglia Frescobaldi. Nell’asta di bottiglie storiche organizzata ad aprile da Sotheby’s, l’incasso previsto era di 220mila euro e la bottiglia più grande di Masseto, 15 litri, era stimata a 20mila euro, spiega Giovanni Geddes da Filicaja, amministratore delegato di Masseto e Ornellaia. Ma le cifre raccolte poi sono state molto superiori: 373mila euro in totale per l’asta e più di 56mila per la bottiglia di Masseto. “C’è un mondo di grandi vini e grandi champagne che ha la capacità di aumentare di valore (e prezzo), e questo porta addirittura a una domanda più alta”, spiega Geddes da Filicaja. “Una bottiglia senza etichetta non vale niente”. Un esempio perfetto è rappresentato dalla dinamica dei prezzi di Masseto. Nel 2006 una bottiglia era venduta al trade, cioè agli importatori, a 75 euro. Oggi il prezzo è salito a 430 euro (e circa 900 euro al consumatore finale).

Falsi a regola d’arte

Grandi vini e brand dell’alta moda per certi versi si somigliano. Anche Lvmh, secondo un’analisi di Barclays, pare abbia aumentato i suoi prezzi di circa l’8% lo scorso anno, ma l’incremento varia a seconda dei prodotti e dei marchi. Nel 2022, spiega una dirigente di Bain, il 70% della crescita degli incassi di prodotti di lusso in pelle è dovuta all’aumento dei prezzi e solo una piccola quota deriva dal maggior numero di unità vendute. Ma quanto possono aumentare ancora questi benedetti prezzi? Su internet è pieno di blogger affrante per la politica di rialzi spietati di Chanel. Con una lieve cadenza russa, ma parlando in inglese, Anna Bey domanda: “Ragazze, vale davvero la pena?”. Prima mostra la curva di un grafico che si impenna, quasi verticale, tipo lancio di un missile: “I prezzi delle borse Chanel dal 1990 al 2023, +1000%”, dice Anna. Subito dopo appare una sequenza di borse – “rovinate troppo in fretta”, protestano gli acquirenti – e scorrono in primo piano angoli di pelle logora. Difetti piccoli, ma “gravissimi”. La domanda sottintesa è: “Chanel ci sta fregando?”.

Una possibile contromossa, e una risposta al dilemma, la presenta un articolo del New York Times: borse contraffatte a regola d’arte. Invece di spendere 2.500 euro, ne spendi 200. Le produce, sostiene il Times, una nuova generazione di artigiani cinesi, così abili che anche l’occhio più clinico cade in inganno. L’esperto di contraffazione arranca, ma le autorità americane provano lo stesso a reagire: l’anno scorso hanno confiscato 300mila ‘super-falsi’ tra borse e portafogli. C’è chi, lucrando nella confusione, mette in piedi ingegnose truffe. Una donna della Virginia comprava borse vere dai grandi magazzini, restituiva le versioni taroccate ma indistinguibili e rivendeva l’originale su internet. Ma in genere i clienti non ne fanno un business, godono senza scopo di lucro del falso di qualità. E la tentazione colpisce tutti, anche chi ha soldi da spendere. Ad esempio, in Toscana, nelle spiagge di Punta Ala, certi ricchi russi erano compratori entusiasti. Piuttosto che spendere cifre per borse autentiche, preferiscono spendere meno, purché la borsa sembri vera.

Per altri contenuti iscriviti alla newsletter di Forbes.it CLICCANDO QUI .

Forbes.it è anche su WhatsApp: puoi iscriverti al canale CLICCANDO QUI .