La via della consulenza passa dalla tecnologia: Paolo Di Grazia racconta i prossimi progetti di Fineco

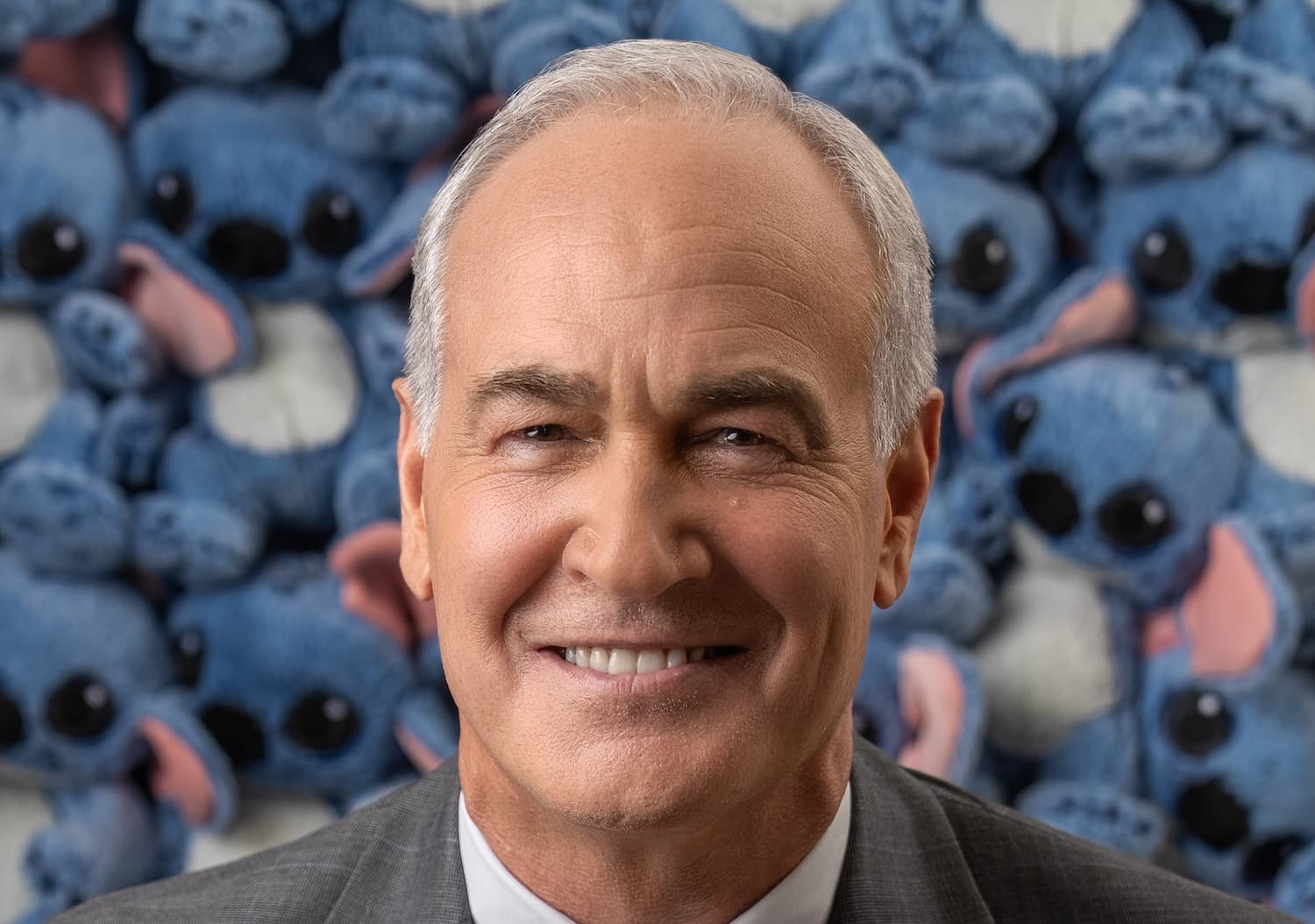

Paolo Di Grazia, vice direttore generale e responsabile global business di Fineco

SUITEAI

Articolo tratto dal numero di maggio 2024 di Forbes Italia. Abbonati!

Da 25 anni in Fineco, una passione per il suo lavoro e per la tecnologia applicata alla finanza. Paolo Di Grazia, lucchese con trascorsi negli Stati Uniti e una carriera spesa in gran parte a Milano, è il vice direttore generale e responsabile global business Fineco. Nel 1999, insieme ad Alessandro Foti e a una squadra che definisce di “colleghi talentuosi”, ha fondato quella che oggi è una delle banche più innovative d’Italia. In quell’anno è iniziata la nuova vita di Fineco: da società di intermediazione si è trasformata nella banca che per prima ha messo la tecnologia al servizio dei clienti e poi dei suoi consulenti. Di Grazia durante la sua esperienza bancaria a New York aveva scoperto e utilizzato le prime piattaforme di trading, e al suo ritorno in Italia l’incontro con il progetto Fineco si è trasformato in un’attrazione reciproca. E così è cominciata l’avventura: doppia, la sua e quella di Fineco. “Ci siamo resi conto della rivoluzione che era in atto, quando in Italia si parlava ancora di borsino, di andare in filiale. Con il team abbiamo capito subito che queste piattaforme avrebbero trovato terreno fertile anche nel nostro Paese”, racconta Di Grazia.

Da allora di strada ne avete fatta. Quanto spazio c’è ancora per l’innovazione negli strumenti tecnologici dedicati ai consulenti finanziari? A che punto siamo?

La tecnologia rivolta ai clienti è molto avanti, esistono piattaforme addirittura più evolute di quello che il mercato è pronto a recepire. Sulla parte, invece, della tecnologia per i consulenti finanziari, c’è ancora molto da fare. Noi siamo dei frontrunner e per questo abbiamo cominciato a investire sulle piattaforme per i consulenti tanti anni fa, ma c’è ancora tanta strada da fare: quello dei consulenti è un ecosistema che è già pronto ad assorbire tecnologia, in quanto è già evoluto rispetto a quello dei risparmiatori italiani.

In sostanza cosa fate?

Investiamo costantemente sulla piattaforma che usano i nostri consulenti finanziari per gestire i propri clienti, in maniera tale da aumentare sempre di più il loro livello di esperienza di utilizzo. Se immaginiamo i consulenti come ‘apostoli’ dell’educazione finanziaria, possiamo considerare il modello di consulenza evoluta uno strumento in grado di coinvolgere nel risparmio gestito una fascia sempre più ampia di clientela.

Sostanzialmente lei dice che lo sviluppo tecnologico per i consulenti si traduce in un servizio migliore per la clientela?

Esatto. Fineco ha fatto tanto per far evolvere la cultura finanziaria italiana in generale, e in questo percorso i consulenti finanziari hanno assunto un ruolo sociale. Parlo dell’intera categoria, dato che sul mercato esistono soluzioni efficaci e prezzi coerenti con il livello di servizio offerto. Certo, ci sono anche situazioni in cui i prezzi sono sproporzionati e poco trasparenti. Ma se ci troviamo di fronte a un consulente che ha accesso praticamente a tutte le asset class del mondo e ha la capacità di offrire un servizio in termini anche di costo estremamente trasparente, la tecnologia si trasforma in uno strumento eccezionale per diffondere cultura finanziaria e quindi in un volano per far aumentare la consapevolezza. Così il cliente acquisisce una comprensione sempre maggiore delle strategie alla base delle scelte di investimento.

Ma se il cliente diventa autonomo, il consulente cosa fa?

Questa è una delle domande che ci si sente fare da tanti anni e che all’inizio, molto tempo fa, mi sono fatto anch’io. La risposta è semplice: quando si tratta di investire i tuoi risparmi, il presupposto fondamentale è avere davanti una persona fisica di cui ti fidi. La finanza in questo somiglia alla salute: di fronte a un problema vogliamo instaurare una relazione con il professionista che ci assiste, non rivolgerci a un computer.

Quali sono le differenze tra la consulenza finanziaria in Italia e nei paesi più avanzati?

Per vedere dove va o dove potrebbe andare il mondo finanziario, gli Stati Uniti restano un punto di riferimento ancora oggi. Lì la cultura finanziaria è avanti probabilmente 15-20 anni rispetto alla nostra, e la tecnologia tende a essere avanti di quattro, cinque anni. Negli Stati Uniti oltre l’80% dei risparmi è gestito da un consulente finanziario, anche perché la ricchezza è molto concentrata, quindi in Italia non arriveremo mai a livelli così elevati. Un aspetto da considerare, però, è che l’approccio anglosassone prende in considerazione l’intero patrimonio della famiglia: il consulente, quindi, non opera da solo, perché il cliente americano si attende una consulenza su ogni fronte della propria attività.

E in Italia?

In Italia ci stiamo avvicinando: nei team di consulenza è coinvolto un quarto dei consulenti Fineco, e in questo modo è possibile coinvolgere figure specialistiche, quando necessario, dando un servizio a tutto tondo. Il mondo della consulenza finanziaria tuttavia resta ancora limitato, perché coinvolge solo il 12-13% della ricchezza delle famiglie italiane: le stime indicano che nei prossimi dieci anni si possa arrivare al 30-35%. Significa che c’è uno spazio enorme, soprattutto per quelle realtà che consentono l’interazione autonoma con i mercati in combinazione con la presenza di un consulente.

E questo è quello che fa Fineco.

La peculiarità della nostra offerta è che permettiamo ai nostri clienti entrambe le possibilità: ho il consulente, ma posso fare anche in autonomia. Succede spesso che il professionista gestisca, per esempio, l’80% del patrimonio di un cliente, che però può scegliere di operare da solo sulla parte restante. Per un investitore diventa così fondamentale avere a disposizione quante più asset class possibili, con una diversificazione anche geografica. Non puoi avere a disposizione solo singole azioni, ma anche fondi, etf, una componente di certificates, o la possibilità di accedere al mercato delle valute.

E con un panorama globale…

Sì, su base globale. Questo è fondamentale, così come investire con un orizzonte temporale di medio-lungo periodo e in maniera più diversificata possibile. Queste sono le regole fondamentali. Sono tre regole molto banali, se vogliamo. Però sono il cuore dell’educazione finanziaria.

Qual è il vostro target in termini di clienti?

Sempre di più stiamo rivolgendo l’offerta dei nostri servizi a un tipo di cliente che vuole investire. Per questo puntiamo molto anche sulla comunicazione. Siamo nati nel 1999 dalla fusione di due culture diverse – da una parte quella tecnica, dall’altra quella della comunicazione – per costruire un brand da zero. Gli aspetti legati alla comunicazione, all’advertising e alla gestione del brand fanno insomma parte del nostro dna.

Oggi il vostro marchio è riconoscibile?

Direi proprio di sì. Fineco oggi è considerato un vero ‘love brand’, nel senso che i nostri clienti lo amano quasi come se fosse un brand di moda, di moto o di auto. Abbiamo raggiunto questo risultato sicuramente grazie a una serie di campagne mirate, ma soprattutto puntando principalmente sull’elevata soddisfazione dei nostri clienti. Questo è il trend più dirompente, quello che ha creato veramente la base solida della nostra brand identity. A quel punto abbiamo potuto investire sulla comunicazione, in particolare su quella emozionale.

Restava il problema di come sviluppare il brand insieme al prodotto.

In Fineco brand e prodotto sono sempre stati strettamente collegati. Negli ultimi 25 anni siamo passati dall’offrire il primo servizio online per comprare azioni al primo conto deposito digitale, fino a trasformarci in una piattaforma che risponde a ogni tipo di esigenza finanziaria con una rete di quasi tremila consulenti. La bussola però è sempre stata la soddisfazione dei nostri clienti, ottenuta creando prodotti e servizi di alto livello. I prodotti hanno fidelizzato sempre di più i nostri clienti e ne hanno attratti di nuovi: nei primi mesi dell’anno abbiamo ulteriormente migliorato del 25% il dato sui nuovi conti aperti. Sul brand poi abbiamo lavorato molto a livello locale, da poco anche tramite iniziative culturali, rafforzando così il nostro legame con il territorio. E poi la scelta di raccontare, tramite i nostri spot emozionali e le nostre campagne di comunicazione, quello che siamo e che facciamo realmente. Non c’è cosa peggiore che fare lo spot più bello del mondo che però trasmette qualcosa che non è allineato con i valori, i prodotti e i servizi che offre la banca. Noi abbiamo sempre raccontato chi siamo veramente, e ne abbiamo raccolto i frutti.

Che idee avete per crescere ancora?

La direzione di crescita è molto semplice e punta sull’innovazione continua. È una percezione chiara in tutta la banca, il nostro primo focus: non si tratta di un’innovazione fine a se stessa, ma dell’impegno a ottenere una soddisfazione sempre più elevata da parte dei nostri clienti e dei nostri consulenti finanziari, oltre a mettere questi ultimi nelle condizioni ideali per aumentare la loro produttività e quella di tutta la banca.

Cosa intende per produttività dei consulenti?

Partiamo da un presupposto: i nostri consulenti sono molto soddisfatti dei servizi messi a disposizione dalla nostra rete, così come lo sono i loro clienti. E non potrebbe essere diversamente, perché se il cliente è soddisfatto, anche il consulente lo è. Il punto è che, se hai tanta tecnologia utile a disposizione, puoi dedicarti al moltiplicatore superiore. In altri termini, aumentare la produttività vuol dire migliorare sia il livello di servizio nei confronti del cliente, sia la marginalità. Grazie a questa leva è possibile, nel tempo, ridurre ulteriormente i costi per i risparmiatori in maniera sostenibile. E questo è il focus principale del nostro percorso di crescita, in prospettiva.

Insomma, più efficienza.

Sì, più efficienza accompagnata da innovazione e trasparenza. Sono i tre pilastri fondamentali per noi fin dall’inizio, quando siamo partiti con la piattaforma di brokerage, che all’epoca si chiamava trading on line. Abbiamo conquistato il mercato puntando sulla trasparenza, dando un servizio nettamente meno caro di quello che si pagava nei borsini, con un’esperienza di utilizzo imparagonabile. Adesso siamo tra i pochi a offrire ai clienti la consulenza a parcella, una soluzione considerata decisiva per plasmare la consulenza finanziaria del futuro, che abbiamo incominciato a utilizzare oltre 15 anni fa.

Sostanzialmente…

Sostanzialmente, invece di avere una consulenza che applica i costi all’interno dei fondi in portafoglio, è una consulenza che esplicita la parcella del consulente finanziario a fine anno o semestralmente o ogni tre mesi. Allo stesso modo di un avvocato, un commercialista, o un qualsiasi altro professionista.

E ai clienti piace questa formula?

Sì, perché riescono ad avere la consapevolezza del costo del servizio, e possono confrontarlo con il livello di soddisfazione. Con questa modalità tutti i costi di gestione previsti dagli strumenti finanziari all’interno del portafoglio tornano al cliente, che paga solo la consulenza concordata e non ha altri costi. È un’esperienza molto innovativa che deriva dal mondo anglosassone, e in Italia siamo stati i primi a lanciarla. La scorsa estate l’abbiamo rinnovata, presentando la nostra nuova piattaforma Advice+, che punta in particolare sulla personalizzazione del servizio. Per noi rappresenta uno dei punti di maggior attenzione, oltre all’ampliamento ulteriore delle soluzioni disponibili. In questo modo i consulenti possono calibrare i portafogli sulle singole esigenze del cliente, garantendo contemporaneamente grande attenzione alla trasparenza. E il cliente ha la possibilità di utilizzare un’interfaccia semplice, senza necessità di chiedere assistenza per qualsiasi operazione. A partire da quelle bancarie che ormai si affrontano comodamente tramite app dal proprio cellulare o sul sito web.

Ma l’utilizzo spinto della tecnologia non potrebbe essere limitante su certe fasce di clientela, come quelle più anziane che, si sa, sono anche quelle con maggiore disponibilità finanziaria?

In passato questa obiezione era legittima, ma si tratta di un trend che si è invertito in maniera netta dopo la pandemia. Tutta la fascia di persone sopra i 70 anni ha utilizzato tantissimo la tecnologia per rimanere in contatto con parenti, famiglie, amici. In questo la pandemia ha funzionato come un gigantesco corso di formazione per la popolazione più anziana, con il risultato di vedere ormai ultrasettantenni disinvolti nell’utilizzare i nostri servizi. Il requisito essenziale, ovviamente, è che siano disegnati per essere utilizzati in maniera semplice. Si tratta di un’indicazione che non vale soltanto per i settantenni, ma anche per i diciottenni: se non disegni un servizio facile e fruibile, non lo utilizza nemmeno un nativo digitale.

Avete ancora clienti che fanno tanto trading online in proprio? Sembrerebbe un segmento al tramonto.

È rimasta una nicchia di clienti professionali, ancora particolarmente attiva, ma molti tra quanti una volta erano trader online oggi si sono trasformati in investitori. Un po’ come è successo per tanti mestieri che stanno scomparendo, i trader sono stati sostituiti da risparmiatori che fanno 10, 15, 20 operazioni all’anno. La stragrande maggioranza dei nostri clienti opera in simbiosi con il consulente finanziario, e il nostro modello ha accompagnato questa evoluzione. Una volta raggiunta la consapevolezza sul funzionamento dei mercati finanziari, è possibile investire con facilità nell’economia globale acquistando titoli, magari dopo essersi informati su un giornale o su un sito.

Se volete crescere avrete anche la necessità di rinforzare la rete dei consulenti con nuovi ingressi. Qual è la vostra politica di reclutamento?

La formula più efficace è il passaparola, cioè quello che si dice sul mercato di noi e di come si lavora in Fineco. L’immagine che passa è quella di un consulente Fineco molto soddisfatto, a cui vengono date indicazioni chiare e precise, ma che al tempo stesso viene lasciato libero di lavorare e di arrivare all’obiettivo da solo, con tutto il supporto di cui necessita. Poi, ovviamente, ci sono delle gerarchie. Ma questo tipo di organizzazione tende a essere quella più in grado di attrarre i migliori talenti.

Dove è arrivata oggi Fineco?

Abbiamo un milione e 600mila clienti, con oltre 120 miliardi di patrimonio: sembrano grandi numeri, ma è solo poco meno del 4% della quota di mercato. Vuol dire che siamo ancora all’inizio, che lo spazio per svilupparci ancora è immenso nonostante nei nostri 25 anni di storia siamo cresciuti a un ritmo che definirei vorticoso. Acquisiamo circa 120mila nuovi clienti all’anno: significa l’apertura di diecimila nuovi conti al mese. Ma non è tanto alla quantità dei clienti che guardiamo, quanto alla loro qualità. Oggi Fineco è una banca solida, innovativa e molto profittevole.