Per la prima volta nella storia è possibile conoscere quale attività finanziaria ha ottenuto le migliori performance in termini di rendimento – ma anche di rischio – su un orizzonte temporale lunghissimo: non solo superiore a una intera vita media, ma anche in un’ottica multigenerazionale.

L’imponente opera di analisi è stata effettuata da un pool di ricercatori dell’Università della California (Davis), dell’Università di Bonn e della Bundesbank (la Banca centrale tedesca), in un paper dall’illuminante titolo The rate of return of everything 1870-2015 pubblicato lo scorso dicembre e che ha aggregato i dati sui rendimenti delle asset class a partire dal 1870 in 16 Paesi sviluppati, tra cui anche l’Italia.

Per rendersi conto del mastodontico lavoro di raccolta di dati operato dai ricercatori basti pensare al panorama che sarebbe stato osservabile ritornando al momento esatto in cui iniziano le rilevazioni: un mondo nel quale ancora si deve compiere la seconda rivoluzione industriale, in cui l’Italia è solo da qualche anno unificata e dove l’epopea della conquista del West negli Stati Uniti ancora non può dirsi del tutto chiusa.

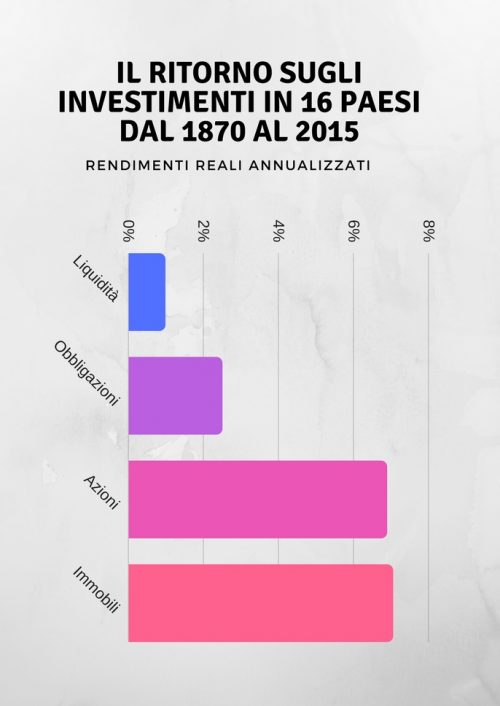

Quella utilizzata dallo studio è dunque una mole di dati impressionante, usata per mettere a confronto le performance e la volatilità di titoli del mercato monetario, delle obbligazioni, delle azioni e dei beni immobili (i rendimenti sono espressi al netto dell’inflazione, mentre la volatilità è misurata in termini di deviazione standard, una stima statistica della variabilità di un insieme di dati).

I rendimenti reali negli anni dal 1870 al 2015 sono riportati nel grafico che segue.

L’immobiliare ha garantito ritorni sostanzialmente in linea con quelli dell’azionario, seppur con livelli di volatilità simili a quelli delle obbligazioni (per i bond la deviazione standard si è attestata al 10,74%, per gli immobili al 9,98%, mentre per le azioni questo valore sale al 21,94%).

Un’evidenza che, portata all’estremo, potrebbe perfino porre in discussione la tradizionale teoria economica, secondo cui le attività più rischiose devono necessariamente essere caratterizzate da rendimenti più alti (e viceversa).

L’impatto delle tasse è stato stimato dai ricercatori in un 1% a carico degli investimenti immobiliari. Sostanziali le differenze che si riscontrano se si riduce il campione ai dati successivi al 1950: qui sono le azioni a vincere in termini di rendimento, con un ritorno medio reale pari all’8,28% (e una deviazione standard del 24,2%), seguite dall’immobiliare con il 7,44% (standard deviation dell’8,88%), dai bond con il 2,77% (9,94%) e dai titoli più liquidi con lo 0,87% (3,43%).

Un punto interessante riguarda le differenze tra la classifica a livello mondiale e i risultati riferiti alla sola Italia. Nel nostro Paese, terra di affezionati investitori nel mattone, paradossalmente i rendimenti del mercato immobiliare sono i più bassi di tutte le 16 nazioni per le quali sono stati raccolti i dati. Il rendimento reale per i possessori di case è stato pari al 4,77% contro il 7,32% medio di chi ha preferito le azioni. Una differenza che si è acuita con il passare del tempo. Considerando i dati dopo il 1950 il rendimento medio delle azioni sale al 6,18% e quello dell’immobiliare scende al 5,55%. Ancora più ampio è il divario considerando solo gli anni dal 1980 in avanti: le azioni hanno reso mediamente il 9,45% e gli immobili il 4,57%.

Si tratta di una tendenza simile a quella osservabile anche su scala mondiale. Dal picco del 7,46% per gli anni successivi al 1950 il rendimento degli investimenti immobiliari scende al 6,42% degli anni successivi al 1980. Contestualmente per le azioni si passa dall’8,24% post 1950 al 10,68% per gli anni successivi al 1980.

Per altri contenuti iscriviti alla newsletter di Forbes.it CLICCANDO QUI .

Forbes.it è anche su WhatsApp: puoi iscriverti al canale CLICCANDO QUI .