Articolo di David Dawkins apparso su Forbes.com.

Le più grandi neobanche d’Europa – Revolut, N26, Monzo e Starling – avevano promesso che avrebbero reso il settore bancario un mondo migliore. Al loro debutto si erano presentate come un gruppo di startup tecnologiche innovative, fresche e distintamente europee, rivolgendosi ai portafogli di milioni di utenti con le loro riconoscibilissime carte di credito fluorescenti, estratte con sempre maggiore familiarità nei pub, cafè e negozi. Il tutto condito da sfavillanti ed esplosive campagne marketing, in particolar modo nel Regno Unito.

Dal 2014 in poi tutte queste banche sfidanti hanno cominciato a promettere servizi smart, migliori e interamente digitali, liberandosi dall’immagine pesante e centenaria con cui venivano percepiti gli istituti di credito, in perdita e senza più essere in grado di risultare attrattivi in alcun modo.

Tuttavia, la pandemia e la conseguente “nuova normalità” cui ci siamo abituati in tutta Europa hanno spinto le neobanche in un angolo. Nonostante non avessero ancora fatto registrare alcun centesimo di utile, la pandemia avrebbe potuto essere per loro, come per tutte le start up, un’occasione unica di rafforzare la relazione con l’utente, e come tante altre startup avrebbero potuto uscire dal lockdown rafforzate nel confronto con le grandi banche che hanno provato a disturbare.

Tutto questo però semplicemente non è accaduto. Le speranze delle neobanche europee si sono spente, senza che i loro clienti né utilizzassero più la loro carta di credito né le amassero più come prima. Per anni, infatti, nessuno si era mai azzardato a contraddire la narrazione che vedeva le neobanche come gli istituti di credito del futuro, ma con i ricavi in contrazione, obblighi normativi che prosciugano energia e personale da anni in servizio ai saluti, quell’immagine di banca moderna si sta ora dissolvendo in fretta.

Nuvoloni neri all’orizzonte

Il primo segnale d’allarme è arrivato a giugno quando la valutazione della più famosa delle neobanche britanniche, Monzo, è crollata da 2,6 a 1,6 miliardi di dollari. A luglio il cielo sopra Monzo si è oscurato ancor di più con il presagio di poveri risultati finanziari dovuti a ciò che hanno descritto come “incertezze oggettive”.

Sebbene sia cresciuta fino a raggiungere i 4 milioni di clienti, Monzo ha dovuto fare i conti con responsabilità normative che, per gestire una banca di simili dimensioni, costano tempo e denaro, così che la pandemia ha spazzato le esigue entrate, accumulate grazie ad ogni singolo centesimo di ogni caffé pagato, ma che si sono presto prosciugate quando i consumatori sono rimasti a casa al sicuro.

I fondatori di Monzo stanno scappando: l’uomo copertina della banca, Tom Blomfield, si è dimesso da ceo a giugno, e a gennaio anche il cofondatore Paul Rippon ha fatto sapere, tramite Linkedin, che si sarebbe dimesso per concentrarsi insieme alla moglie sull’allevamento nel Northumberland dei suoi 300 alpaca.

Intanto Revolut, l’unica neobanca in grado di coniare un miliardario come il suo fondatore Nikolay Storonsky, ha dimostrato di essere di gran lunga la migliore tra le neobanche rivali a battere cassa: i ricavi sono triplicati in un anno, passando da 75 milioni di dollari nel 2018 a 211 milioni nel 2019, grazie anche a un’offerta più ampia che comprende crypto e oro.

Il problema è che Revolut brucia la cassa troppo in fretta. L’organico è cresciuto dalle 633 unità di fine 2018 alle 2.261 del 2019, troppe anche con 13 milioni di conti aperti. Con il risultato che i costi hanno raggiunto quota 352 milioni di dollari rispetto ai 120 milioni di dollari dell’anno precedente. In pratica, Revolut ha triplicato le dimensioni di un business in perdita. E la dirigenza della società lo ha ammesso nel corso di una presentazione ad aprile, con una slide in cui si parlava di una “leva operativa” che starebbe diventando troppo “grassa e debole” all’interno del processo.

Un portavoce di Revolut ha detto a Forbes che, “come tante altre aziende, quando i ricavi diminuiscono, occorre ridurre i costi”. E questo anche se sono entrati a febbraio 500 milioni di dollari, in seguito all’accordo con la californiana Tcv, che hanno portato liqudità fresca, ma che non durerà per sempre.

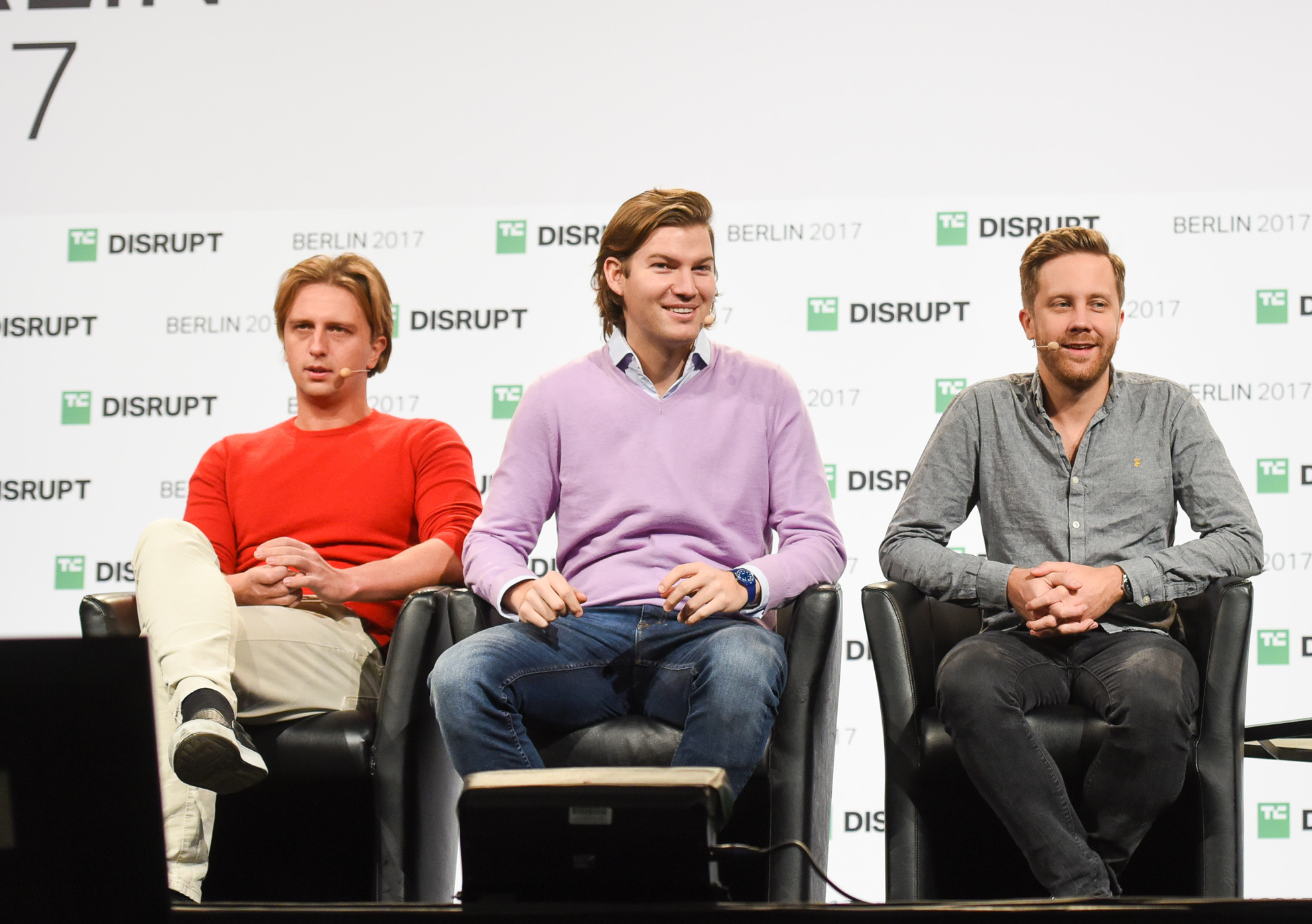

Spostandosi sul continente, troviamo la neobanca tedesca N26, che ha 5 milioni di clienti, ricavi per 50 milioni di dollari e perdite operative per 86 milioni di dollari. Come se non bastasse, N26 si sta leccando le ferite dopo il duro scontro di settimana scorsa con i dipendenti, a motivo di un processo di sindacalizzazione soft (nella forma di un comitato dei lavoratori più collaborativo). Secondo quanto si apprende da Berlino, sarebbe stata chiamata la polizia e archiviata un’ordinanza restrittiva, a conferma che non è ancora tutto risolto.

Il fondatore Valentin Stalf si è scusato per come il “confronto” si sia “acceso”, ma solo dopo aver provato a fermare un incontro, in un bar di Berlino, dove alcuni lavoratori stavano pianificando di votare un ordine del giorno su questioni di salute e sicurezza relativamente alla pandemia. Uno di essi ha confermato a Forbes che in realtà si tratterebbe di qualcosa che, più che con l’emergenza Covid, avrebbe a che fare proprio con le attività sindacali e con il fatto che la “credibilità e fiducia” del management di N26 sono ormai ai “minimi storici”. Stalf ha negato che le cose stiano davvero così, smentendo categoricamente su Linkedin che N26 abbia “cercato di fermare la formazione di un Consigio di Lavoro” e che N26 “supporta pienamente” gli sforzi per una maggiore rappresentatività. Una dichiarazione apostrofata tra i lavoratori come “pubbliche relazioni”.

In realtà, tutta questa vicenda, altro non è che una conferma di come le neobanche stiano faticando, ovunque in Europa, ad adattarsi alle regole normative nonché a convivere con la pressione che deriva dalla loro dimensione e ambizione, e in in Germania i lavoratori si sono sentiti un po’ come la sacca del pugile su cui N26 starebbe scaricando le difficoltà.

Le prediletta tra le neobanche

Mentre N26, Monzo e Revolut si contendono i titoli della cronaca finanziaria, Starling Bank, fondata dall’esperta Anne Boden a gennaio 2014, continua ad essere la prediletta tra le neobanche da parte degli analisti. Volendo rivolgere un messaggio chiaro alle sue rivali, Boden ha scritto, settimana scorsa, che: “Una cosa è crescere… ma noi abbiamo sempre voluto mantenere la sostenibilità dei costi sotto controllo”; lo ha fatto precisando che Starling raggiungerà il “break even” nel 2020.

Il governo del Regno Unito ha visto qualcosa nell’approccio maturo e serio di Starling verso i suoi clienti, e anche le aziende hanno notato come Starling abbia adottato due linee di credito agevolate predisposte dal governo per supportare le aziende durante la pandemia. Starling, dal canto suo, può così sostenere (sia pur in misura molto minore) di aver fatto la sua parte, come Dyson e Palantir, aziende che quando il governo ha chiamato in tempo di crisi hanno risposto.

Ad ogni modo, nonostante la sua buona reputazione, Starling conta soltanto 1,25 milioni di clienti, un numero piuttosto esiguo per impensierire davvero gli esecutivi delle più importanti banche britanniche. Timori che possono essere generati soltanto da sfidanti che emergono repentinamente e lo fanno con offerte altamente vantaggiose, sostenute con energia. Ma avendo visto che Starling ha impiegato 6 anni a raggiungere il milione di clienti e constatando la sua lenta avanzata con cui cerca di avvicinarsi, le banche sanno di avere tutto il tempo che occorre, almeno un decennio, per reinventarsi in tempo.

Banca o scelta di vita?

In soli sei mesi, dunque, il tono degli analisti e commentatori nei confronti delle neobanche è decisamente cambiato.

Secondo gli esperti di Pitchbook la direzione verso cui si procede è ormai chiara. Ad avviso dell’analista tecnologico Robert Le, se l’unico asset di una neobanca altro non sono che i suoi “milioni” di clienti, queste realtà non possono che esercitare un’attrattiva nei confronti di “istituzioni finanziarie più grandi” che sono in grado di rilevare quella parte del loro business che genera ricavi. Pertanto, Le prevede, nel “medio termine”, acquisizioni di neobank da parte di grandi istituti, con almeno una di esse destinata a finire sotto l’egida di una di quelle grandi banche che voleva combattere.

L’esperto di neobanche di Accenture Tom Merry, invece, sottolinea come il “fattore fiducia” sia ancora importante. In sei anni le neobanche sarebbero rimaste nient’altro che depositi per le paghette dei millennial, che depositano non più di qualche centinaia di dollari, non certo migliaia. Senza contare che, secondo Merry, mentre le neobanche cercano di catturare clienti puntando soprattutto sulla customer experience, molti di essi, in realtà, percepirebbero ancora le banche tradizionali come più sicure e affidabili. L’indice Accenture’s Digital Banking Tracker, non a caso, ha rilevato che la media di un deposito in una neobanca nel Regno Unito è precipitata del 25%, da 460 dollari a 340 dollari per ciascun cliente durante la seconda metà del 2019. Ancora una volta si capisce come la direzione sia piuttosto chiara.

Con il lento ritorno alla normalità, il coronavirus avrebbe insomma svelato le relazioni più profonde che abbiamo con quelle aziende e tecnologie di cui ci fidiamo di più. Mentre il lockdown ha dimostrato che la relazione con il cliente delle neobanche non è altrettanto profonda. Anche mettendo da parte, per un attimo, le perdite a bilancio, se le neobanche sparissero domani, qualcuno ne sentirebbe davvero la mancanza?

Per altri contenuti iscriviti alla newsletter di Forbes.it CLICCANDO QUI .

Forbes.it è anche su WhatsApp: puoi iscriverti al canale CLICCANDO QUI .